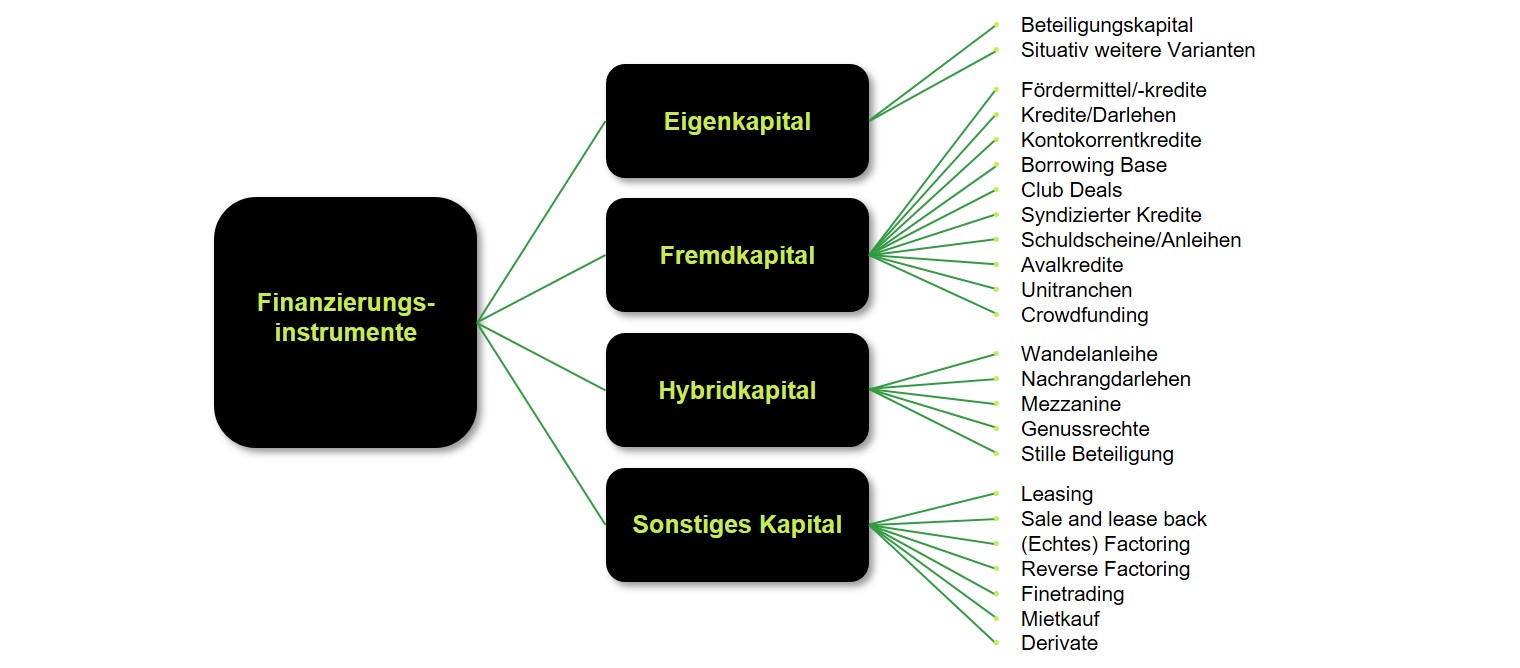

Eine ausgewogene und zum Geschäftsmodell oder zum Anlass passende Finanzierungsstruktur ist heute mehr denn je wichtiger Bestandteil einer langfristigen Unternehmensstrategie und ein Baustein für den Unternehmenserfolg als Ganzes. Als Teil des ganzheitlichen Service-Portfolios von Baker Tilly zählt deshalb auch die Beratung in sämtlichen Finanzierungsthemen zu unseren Kernkompetenzen.

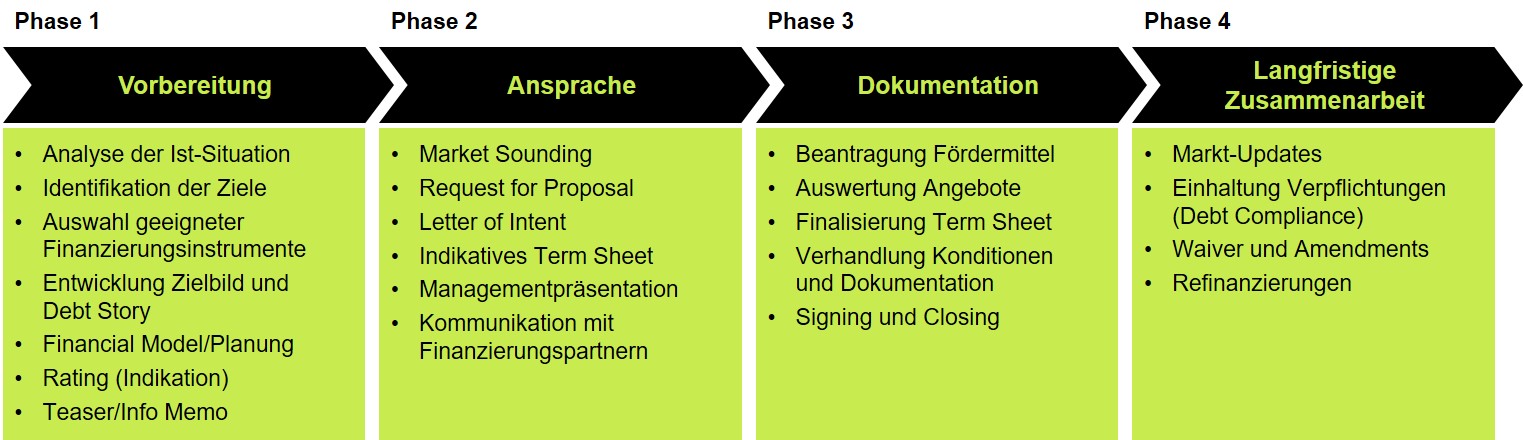

Unsere Experten des Competence Center Debt Advisory analysieren, gestalten und setzen die für Ihre unternehmerischen Ziele bestmögliche Finanzierungsstruktur um. Profitieren Sie von unserer langjährigen Erfahrung und Finanzierungsexpertise aus den Bereichen Bank und Beratung sowie unserem weitreichenden und belastbaren Netzwerk zu potenziellen Finanzierungspartnern. Wir navigieren Sie sicher durch den gesamten Finanzierungsprozess und sprechen beide Sprachen: die der Unternehmen und Unternehmer, aber auch die der Finanzierungspartner. Aufgrund unserer langjährigen Banking-Erfahrung, sind wir in der Lage zu antizipieren, was Sie auf „der Gegenseite“ erwartet. So erhalten Sie von Anfang an eine valide Einschätzung, wie sich Ihr Finanzierungsvorhaben realisieren lässt und mögliche Hindernisse aus dem Weg geräumt werden können.

Unser Debt Advisory Team hat bereits eine Vielzahl von Mandanten und Transaktionen in unterschiedlichsten Konstellationen und Branchen erfolgreich begleitet.

Eine Übersicht all unserer wirtschaftsprüfungsnahen Advisory-Services finden Sie hier.